이전에 오건영님이 쓰신 부의 대이동을 소개한적이 있습니다.

금융문맹에 가까운 저는 그 책을 통해서 환율에 대한 감을 잡았습니다.

이번에 오건영님이 얼마전 새로운 책을 내셨습니다. 제목은 부의 시나리오.

“부의” 라는 제목으로 시리즈를 만드려나 봅니다.

부의 시나리오 저자인 오건영님은 신한은행 소속이자 유튜브 삼프로티에 나와서 달러 환율에 대한 글로벌, 미국 경제에 대한 설명을 아주 쉽게 해주십니다.

또한 이번책에는 그림도 많이 삽입하고 쉽게 쓰려고 노력했다고 합니다.

그래서 이 분 동영상을 본 후 이 책을 읽으면 그렇게 설명해주는 듯이 읽혀집니다.

이 책은 현재의 경제상황에 대한 요소들에 설명과 앞으로의 경제상황에 대한 시나리오를 4개 제시해줍니다.

저처럼 경제 관련 지식이 없는 사람은 한번만 읽어서는 이해하기 쉽지 않습니다만, 현 상황에 대한 전반적인 이해를 하기에는 충분하다고 봅니다.

책의 끝 부분에는 금융공부를 하는 방법에 대한 조언도 해줍니다.

이분이 경제학도가 아니고 신방과 출신이더군요. 그래서 본인이 경제에 관한 지식이 없어서 업무를 위해서 적극적으로 공부를 하여 지금은 세계경제에 대한 이야기를 쉽게 전합니다.

역시 조금 정통파?가 아닌 경우에 좀 더 다른 일반 대중들을 이해하는 마음이 생기지 않나 싶기도 합니다.

부의 시나리오 읽고 나서 알게 된 점

부의 시나리오는 이전 책인 부의 대이동보다는 읽는 속도가 좀 더디었습니다.

왜냐하면 여러 상황에 대한 설명이 있어 제가 그걸 해석하고 넘어가는 시간도 걸리고 그러다 보니 머리가 아프고 해서 읽다가 쉬는 시간이 늘었습니다.

하지만 결국은 끝을 보았고, 이번 책을 읽고서 알게 된 점들을 요약해 보고자 합니다. 제가 이해한 부분이라 오류도 있을수 있다는 점 염두에 두시고요

책을 직접 읽어보신후 요약 정리해보시길 권합니다.

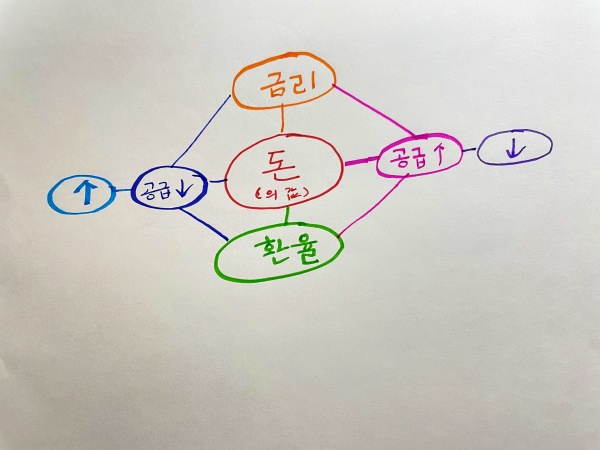

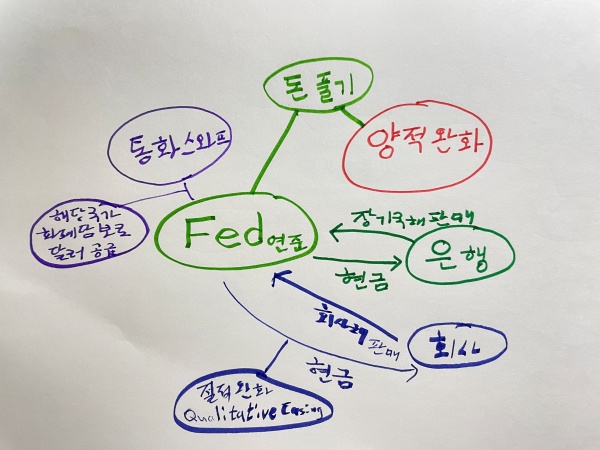

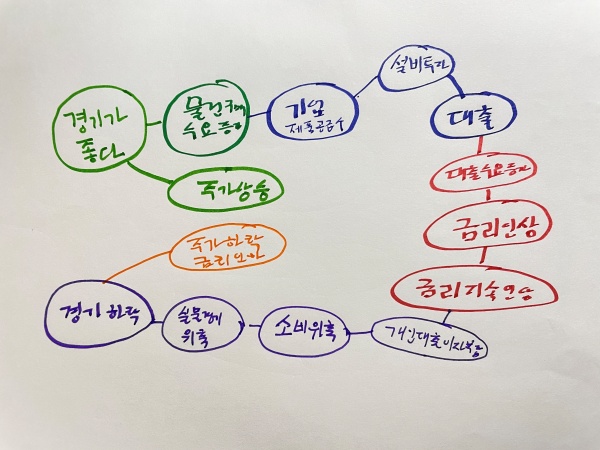

참고로 얼마전 소개한 일드 드래곤 사쿠라 드라마를 통해서 알게된 마인드맵을 이번에 이책을 읽으면서 적용해 보았습니다.

물론 마인드맵에 대한 내용은 이전부터 알고 있었지만 직접 해본적은 없었습니다. 그런데 드라마를 본 후 책을 읽었는데, 한번 이렇게 정리해보자는 생각이 들어서 처음으로 해보았습니다.

1.부의 시나리오에서 돈의 값인 금리와 환율에 대해서 먼저 설명이 들어갑니다.

이에 대한 이해만 해도 신문기사나 금융관련 돌아가는 내용을 반은 알고 가는것이지 않나 생각이 듭니다.

돈의 값인 금리와 환율은 수요와 공급의 법칙에 따라 기본적으로 공급이 많으면 금리나 환율은 하락합니다.

반대로 공급이 적어지면 금리와 환율은 상승하게 됩니다.

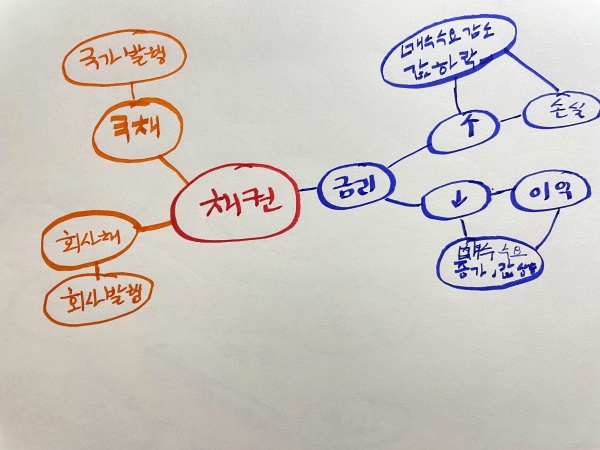

2. 다음은 채권입니다. 채권의 금리와 가격도 알다가 모르다가 합니다.

채권에는 국가에서 발행하는 국채와 회사에서 발행하는 회사채가 있습니다.

국가나 회사는 채권을 만들어 팔아서 돈을 가져오게 됩니다.

채권에는 은행에 돈을 맡길때 처럼 기한이 있습니다. 3개월 만기, 10년 만기, 20년 만기 등등.

만기까지 채우면 구매할당시의 이자와 원금을 받을수 있습니다.

하지만 채권은 만기전에 시장에서 팔거나 살수 있습니다.

이때 마찬가지로 금리가 오르면 매수수요가 감소하여 값이 하락하고 결과적으로 손해가 됩니다.

(1%금리를 약속받고 샀는데 2%로 오른다면 당연히 내가 구매한 채권의 매수수요가 없겠죠? 그래도 팔려면 가격을 내려서 팔아야 합니다.)

반대로 금리가 내리면 매수수요가 늘어 값이 상승하고 이익을 보게 됩니다.

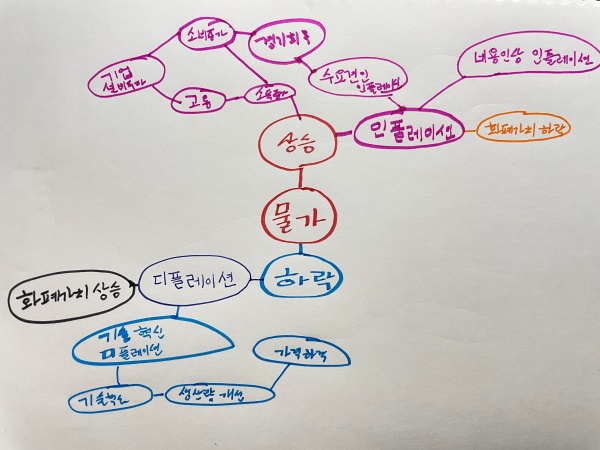

3.인플레이션과 디플레이션의 관계입니다.

물가가 상승하면 인플레이션, 물가가 하락하면 디플레이션이라고 합니다.

인플레이션이 발생하는 경우도 각각 다르고 디플레이션이 발생하는 경우도 각각 다릅니다.

4.경제뉴스를 보면 맨날 양적완화, 테이퍼링에 대한 이야기가 자주나옵니다.

양적완화란 돈 풀기입니다. 미국 달러를 찍어내는 미국의 중앙은행인 연방준비위제도 Fed에서 양으로 많이 풀도록 한다는 경제정책입니다.

시중의 채권을 마구마구 사들여서 시중에 돈이 돌도록 하는 정책이라고 합니다.

미국은 1971년 닉슨대통령이 금을 담보로 해서 거기에 상응하는 금액의 돈을 찍어내는 금본위제를 폐지했습니다.

그럼 무작정 찍나요? 그랬다가는 블루마블 화폐가 되겠죠.

미국 국채를 담보로 화폐를 찍는다고 합니다.

Fed연준은 2008년 금융위기가 발생했을때 양적완화를 처음 시도했다고 합니다. 양적완화는 은행등이 보유한 국채를 사들여서 은행에 현금을 전달해주는 것입니다.

그러면 은행은 그 돈을 또 회사나 개인에게 빌려주어 경기회복을 꾀한다고 합니다.

그런데 작년 코로나 사태때부터는 단기채권뿐만 아니라 장기 채권까지 연준이 매입하고 더불어 회사채까지 매입을 하면서 시중에 돈이 풀리게 하고 있습니다.

그런데!

무한정 계속 이렇게 돈을 풀기에는 부담스러우니 경기가 회복되는 조짐이 보이면 금리도 올리고 돈 푸는 속도를 좀 줄이겠다가 테이퍼링 Tapering 이라고 합니다.

tapering 의 사전적 의미는 점점 가늘어지는 이라고 합니다.

5.이런 양적완화나 금리 관련 정책은 아래 표와 같이 엮이어 진행됩니다.

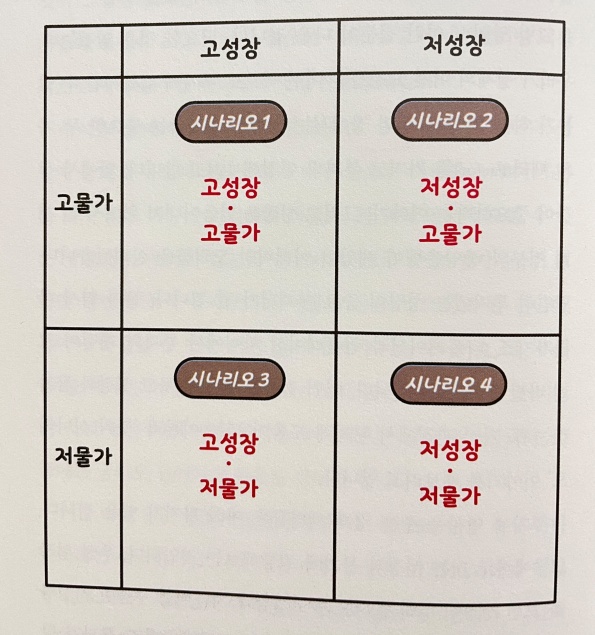

6.그래서 저자는 4가지 시나리오를 제시하고 이에 따른 투자방향과 본인의 생각도 말해줍니다.

이 4가지 시나리오는 저자가 만들어낸 독특한 관점만은 아닌것 같습니다. 다른 투자자들도 이 4가지의 경우에 따른 전략을 구사하는것 같습니다.

결론

이 책을 읽고나서 기본적인 금융의 관계,

왜 일본이 오랜기간 경기침체가 있었는지,

왜 달러가 주요 화폐가 되었는지,

왜 주식 투자하는 사람들이 환율 미국 금리 미국 소비자 지수,

연준의 말 한마다에 관심을 기울이는지,

그리고 왜 빈익빈 부익부가 가속화 되는지

를 이해할 수 있습니다.

따라서 금융에 대한 이해하고 싶으신 분들께 강추합니다.

(파트너스 활동을 통해 일정액의 수수료를 제공받을 수 있습니다)